- Stefano Gardini

- Contabilita, Guide

- 11 Marzo 2015

Chiusure IVA e Versamenti F24 (Prima Parte)

Il calcolo dell’IVA ed il suo versamento a mezzo modello F24 quando risulta a debito dell’impresa è uno degli adempimenti più importanti della gestione fiscale e contabile di qualunque attività economica. In questo articolo ne analizzeremo gli aspetti che tra l’altro, negli anni, si sono complicati a causa di diversi interventi normativi, a partire dalla indeducibilità IVA totale o parziale per alcuni acquisti per arrivare alla gestione dell’IVA per cassa. L’obiettivo è di fornire tutte le informazioni indispensabili che vi consentiranno di muovervi con sicurezza in quest’ambito così delicato.

Periodicità della Liquidazione IVA

La liquidazione periodica IVA può essere fatta con cadenza mensile o trimestrale. Per poter accedere alla liquidazione trimestrale è necessario rispettare alcuni limiti: possono optare per versamenti trimestrali i contribuenti che nell’anno solare precedente al periodo d’imposta hanno realizzato un volume d’affari non superiore a €400.000 per le imprese aventi per oggetto prestazioni di servizi e per gli esercenti arti o professioni, ovvero €700,000 euro per le imprese aventi per oggetto altre attività. Per coloro che hanno ricavi sia da prestazioni di servizi che da altre attività il limite è posto complessivamente a €700,000.

NOTA BENE: il regime di calcolo e versamento trimestrale è vincolato al rispetto dei limiti sopra indicati, ma non obbligatorio. Se si rientra nei limiti ma si vuole optare per il regime mensile, questo è possibile. Nel caso si scelga il regime trimestrale, ogni versamento sarà maggiorato del 1% a titolo di interessi. Esiste inoltre una selezione di aziende detta dei trimestrali speciali che, indipendentemente dal volume d’affari, possono optare per i versamenti con periodicità trimestrale. Rientrano ad esempio in questa categoria gli esercenti impianti di distribuzione di carburante per uso autotrazione e gli autotrasportatori per conto terzi iscritti nell’apposito all’albo di cui alla Legge 6/6/74 n.298. La scelta del regime in base alle condizioni di fatturato è valida per un solo anno fiscale e va comunicata in dichiarazione annuale, oppure con la dichiarazione di inizio attività.

Nella normale attività di un’azienda ci sono fatture emesse ai clienti e fatture ricevute dai fornitori: in molte di esse è presente un valore di imposta IVA. L’IVA delle fatture clienti è detta a debito (l’azienda la incassa per conto dell’Erario) mentre l’IVA delle fatture fornitori è detta a credito (l’azienda la paga al fornitore che la verserà poi all’Erario). Periodicamente le aziende devono fare il calcolo dell’IVA (calcolo algebrico IVA a debito – IVA a credito) e versare all’Erario l’eventuale differenza positiva dell’operazione. Nel calcolo dell’IVA a credito va conteggiata solo l’IVA cosiddetta detraibile, poiché ci sono alcune operazioni IVA per beni e servizi che possono essere totalmente indetraibili o parzialmente indetraibili ai fini IVA.

Come abbiamo visto, sulla base della periodicità obbligata o prescelta, l’azienda deve procedere al calcolo del debito/credito IVA computando algebricamente tutti valori IVA a credito e IVA a debito. Salvo casi particolari, di norma il risultato porta ad un debito IVA nei confronti dell’Erario. In questo caso le regole per il versamento sono le seguenti:

- Periodicità trimestrale: il versamento deve essere fatto entro il giorno 16 del secondo mese successivo a ciascuno dei tre trimestri solari, quindi 16 maggio per il primo trimestre; 16 agosto per il secondo trimestre e 16 novembre per il terzo trimestre. A fine dicembre (di norma il 27) viene versato l’acconto IVA mentre la liquidazione finale del quarto trimestre si effettua direttamente nella dichiarazione annuale.

Periodicità mensile: il versamento deve essere fatto entro il giorno 16 del mese successivo a quello per cui si fa la liquidazione. Quindi 16 febbraio per il mese di gennaio, 16 marzo per il mese di febbraio ecc. A fine dicembre (di norma il 27) viene versato l’acconto IVA mentre la liquidazione finale del mese di dicembre si effettua direttamente nella dichiarazione annuale.

Il termine per il versamento è sempre prorogato al primo giorno lavorativo successivo quando ricorre di sabato o in un giorno festivo.

Acconto IVA – Come si calcola

L’acconto IVA da versare a fine dicembre di ogni anno, sia per il regime trimestrale che per il regime mensile, può essere calcolato scegliendo, in base alla convenienza, tra tre diversi metodi.

Metodo storico

Il metodo storico prevede che vada versata a titolo di acconto un importo pari all’88% del versamento effettuato, o che avrebbe dovuto essere effettuato, per il mese di dicembre o per il IV trimestre dell’anno precedente. Il versamento preso a base del calcolo deve essere al lordo dell’acconto dovuto per l’anno precedente.

Metodo previsionale

Con il metodo previsionale l’acconto viene calcolato sulla base di una stima delle operazioni che si ritiene di effettuare fino al 31 dicembre. Con questo metodo l’acconto è pari all’88% dell’IVA che si prevede di dover versare per il mese di dicembre o per il IV trimestre sulla base di una stima delle operazioni effettuate. Per rendere omogeneo il dato storico con quello previsionale occorre considerare il dato previsionale al netto dell’eventuale eccedenza detraibile riportata dal mese o dal trimestre precedente. Applicando questo metodo di norma si mantiene sempre un margine al rialzo al fine di non incorrere in un minor versamento. Nel caso la previsione sia errata e si sia effettuato un versamento inferiore al 88% poi effettivamente calcolato, si potrà ricorrere al ravvedimento operoso per la quota mancante.

Metodo analitico

Il metodo analitico si basa sulle operazioni effettuate fino al 20 dicembre. In particolare, l’acconto è pari al 100% dell’importo risultante da un’apposita liquidazione che tiene conto dell’Iva relativa alle seguenti operazioni:

- operazioni annotate nel registro delle fatture emesse (o dei corrispettivi) dal 1° dicembre al 20 dicembre (se si tratta di contribuenti mensili) o dal 1° ottobre al 20 dicembre (se si tratta di contribuenti trimestrali);

- operazioni effettuate, ma non ancora registrate o fatturate, dal 1° novembre al 20 dicembre (se si tratta di contribuenti mensili) o fino al 20 dicembre (se si tratta di contribuenti trimestrali)

- operazioni annotate nel registro delle fatture degli acquisti dal 1° dicembre al 20 dicembre (se si tratta di contribuenti mensili) o dal 1° ottobre al 20 dicembre (se si tratta di contribuenti trimestrali).

Determinare IVA a credito e IVA a debito

La determinazione dell’IVA a credito è fatta attraverso il Registro degli Acquisiti mentre la determinazione dell’IVA a debito è fatta attraverso il Registro delle Vendite e/o attraverso il parallelo Registro dei Corrispettivi. I dati riportati nei registri IVA devono corrispondere naturalmente ai conti del Piano dei Conti preposti a ricevere l’IVA a credito e l’IVA a debito. Di norma nel Piano dei Conti sono predisposti due conti, IVA c/Acquisti e IVA c/Vendite. Se la contabilità è stata gestita correttamente la differenza algebrica tra questi due conti deve dare il saldo IVA del periodo, allo stesso modo dei dati ricavati dalle registrazioni presenti nei registri IVA.

NOTA BENE: i registri IVA possono essere anche più di uno, sia per gli acquisti sia per le vendite, ed eventualmente anche per i corrispettivi. In questo caso i dati sono rilevati dalla somma algebrica di tutti i registri coinvolti.

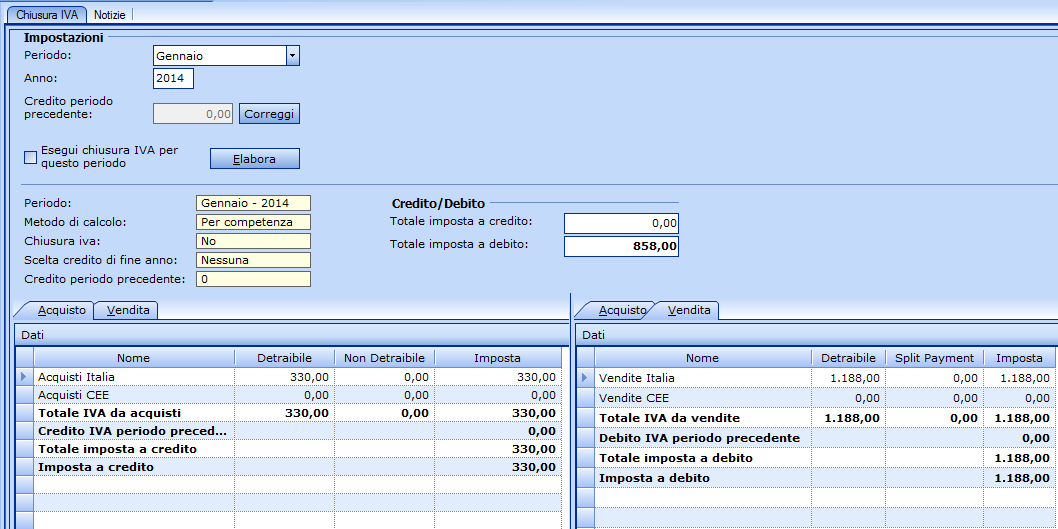

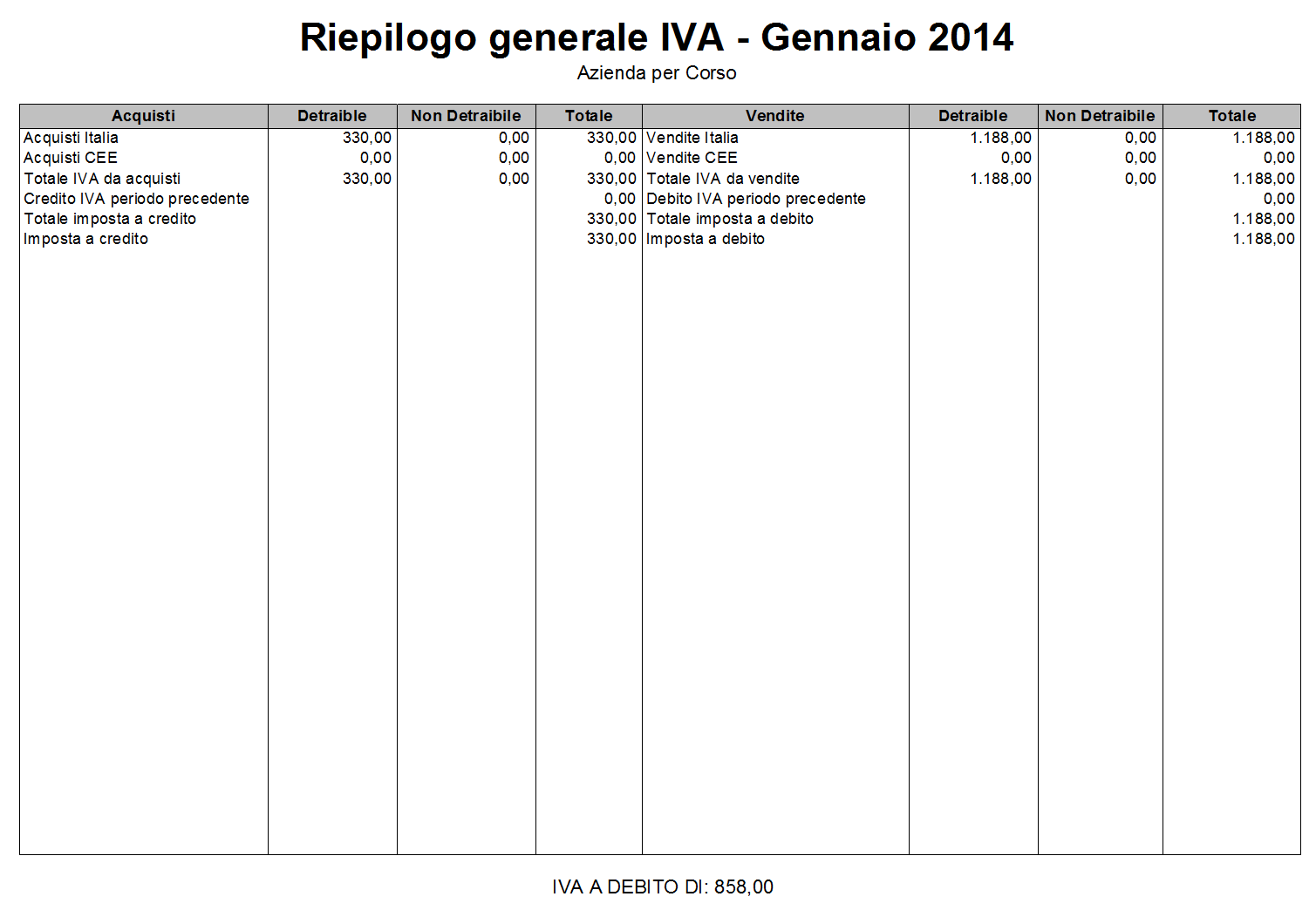

Ecco un esempio di come il Amica 10 calcola la liquidazione periodica IVA attraverso una funzione specifica, in cui viene mostrata la situazione relativa ad ogni registro coinvolto.

Versamenti periodici IVA

Dopo aver effettuato il calcolo dell’eventuale debito IVA si deve procedere al versamento che, come detto sopra, deve avvenire entro il giorno 16 del mese successivo a quello di riferimento per i contribuenti mensili ed entro il giorno 16 del secondo mese successivo a quello di riferimento per i contribuenti trimestrali (eccetto per il versamento dell’acconto di Dicembre).

Registrazioni contabili

Vediamo come registrare la liquidazione periodica IVA. La prima operazione da effettuare è quella di girare i conti IVA c/Acquisti e IVA c/Vendite al conto IVA C/Erario. Per fare questo prendiamo la situazione della nostra azienda, quella che usiamo da tempo per questo corso, e facciamo la chiusura del mese di Gennaio.

Verificando i mastrini dei due conti vediamo che il 230.10 IVA ACQUISTI presenta un saldo dare di €330,00 mentre il conto 230.30 IVA VENDITE presenta un saldo avere di €1.188,00. Da qui deriva la scrittura:

| CONTO | DARE | AVERE |

|---|---|---|

| 230.10 IVA ACQUISTI | €330,00 | |

| 230.50 IVA CONTO ERARIO | €330,00 | |

| 230.30 IVA VENDITE | €1.188,00 | |

| 230.50 IVA CONTO ERARIO | €1.188,00 |

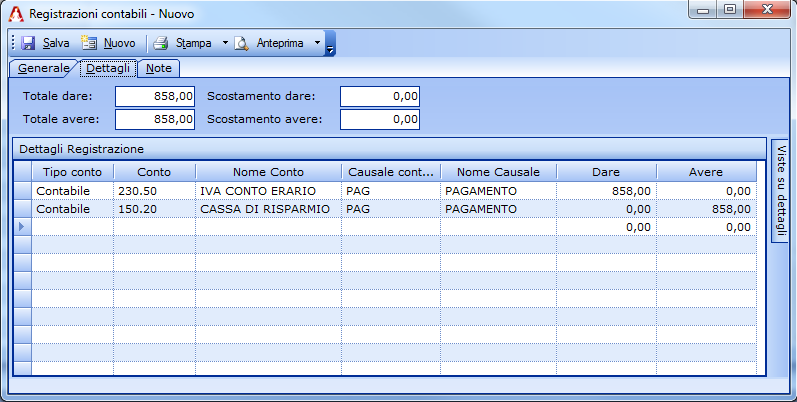

Dopo la registrazione il conto IVA C/ERARIO evidenzia un saldo in avere €858,00 relativo al periodo (mese di gennaio nel nostro esempio); a questo punto occorre fare la registrazione per registrare il versamento dell’IVA tramite modello F24 addebitato sul conto bancario.

| CONTO | DARE | AVERE |

|---|---|---|

| 230.50 IVA CONTO ERARIO | €858,00 | |

| 150.20 CASSA DI RISPARMIO | €858,00 |

A questo punto i conti IVA ACQUISTI, IVA VENDITE, IVA CONTO ERARIO sono azzerati per le operazioni relative al mese di gennaio, in quanto il debito IVA risultante dall’attività svolta è stato pagato all’Erario.

In questo modo abbiamo concluso una chiusura periodica e fatto tutte le registrazioni in contabilità, se la nostra azienda lavora, come la maggior parte, con la liquidazione IVA per competenza. Nella seconda parte di prossima pubblicazione vedremo quali sono le cose da fare nel caso della gestione IVA per Cassa ed il caso particolare dello Split Payment per la Pubblica Amministrazione. Seguiteci sempre, abbiamo ancora molta strada da percorrere assieme.

Aggiornata la gestione competenza IVA

Stefano Gardini | 14 Giugno 2019 | ContabilitaSul nostro sito di supporto tecnico abbiamo pubblicato un nuovo articolo che illustra la nuova opzione “Data di competenza IVA” che abbiamo aggiunto alle Registrazioni Contabili e in fasi di emissione dei documenti fornitori. Questa opzione è particolarmente rilevante nei periodi a cavallo tra i periodi di competenza IVA (fine mese, o trimestre), soprattutto oggi…

Leggi tutto

Ratei e Risconti – Guida Pratica alla Contabilità

Stefano Gardini | 19 Gennaio 2018 | Contabilita, GuideTra le operazioni importanti da fare a fine anno compaiono di certo le rilevazioni relative ai ratei e risconti, che possono modificare a volte in modo sensibile il risultato di esercizio. Da notare che non si tratta di operazioni discrezionali: è necessario rilevarle qualora siano presenti nella nostra gestione. Vediamo di cosa si tratta e…

Leggi tutto

DE STEFANO NICOLA FILOMENO17 Marzo 2015 /

Buona sera signor Stefano le chiedo come campiare il nominativo sulla scheda della fattura PA. Ho sbagliato l’ intestazione ho scritto il cognome al posto del nome, continuo a sostituire, ma mi ritorno sempre il cognome. cosa devo fare.

Stefano Gardini19 Marzo 2015 /

Per un problema tecnico ti invito a scrivere al servizio di assistenza (assistenza@gestionaleamica.com), il blog non è il posto giusto.

Giovanni12 Agosto 2015 /

Buongiorno,

vorrei sapere se la comunicazione trimestrale è obbligatoria anche in caso di IVA a credito.

So che non è più obbligatoria ma pare sia comunque prevista una sanzione di 258 euro per omessa dichiarazione. Sa darmi qualche informazione?

Grazie.

Stefano Gardini12 Agosto 2015 /

La comunicazione è indipendente dal credito o debito. Se sei tenuto alla comunicazione trimestrale la devi fare. Però non dovrebbe più essere necessaria, è stata abrogata, salvo casi particolari.

zeno21 Gennaio 2016 /

Buongiorno Stefano

Come mi devo comportare come registrazioni contabili quando ho un contratto e degli addebiti mensili tramite rid? Grazie mille!

Stefano Gardini22 Gennaio 2016 /

Al momento dell’addebito registri il pagamento Banca -> Conto costo del contratto

serena13 Luglio 2016 /

buon giorno stefano,

posso chiederti se posso addebitare un f. 24 di una ditta chiusa che ha ancora il conto corrente aperto?

si tratta di iva arretrata 2014 che dovevano pagare il 16/03/2015 che purtroppo non e stata addebitata?

Stefano Gardini13 Luglio 2016 /

Ditta chiusa e conto aperto sono incompatibili. Forse intendi che è ancora aperta ma hai cessato attività. Se è così sì, altrimenti, chiudi il conto prima di trovarti in qualche guaio.

Cristina30 Luglio 2017 /

Se devo compensare credito iva con un debito irpef dipendenti sui cedolini di maggio , l’f24 lo pago il 16 di giugno.

L’annotazione sui registri iva dell’importo iva compensato va fatta sul mese di maggio o giugno?

Stefano Gardini4 Agosto 2017 /

La risposta è giugno a tutte e due le domande.