- Nicola Iarocci

- Contabilita, Guide

- 1 Febbraio 2013

Liquidazione IVA per Cassa in Amica Contabilita

Nella nuova versione 2.9.90 di Amica Contabilità che rilasciamo lunedì prossimo è presente anche la gestione della liquidazione IVA per Cassa, il ‘nuovo’ regime introdotto a partire dal 2013 (Dicembre 2012). In questo articolo vedremo come funziona e quali sono le procedure corrette da mettere in atto per applicare la gestione dell’IVA per Cassa. Vi ricordiamo che abbiamo già affrontato il tema da un punto di vista più generale in IVA per Cassa per le piccole imprese e in Chiarimenti dell’Agenzia delle Entrate sull’IVA per Cassa.

In Amica la gestione IVA per Cassa ha richiesto alcune importanti modifiche, di cui la più importante riguarda le Registrazioni Contabili ed in particolare quelle relative agli Incassi ed ai Pagamenti. Procediamo quindi con ordine cercando di spiegare passo passo le configurazioni da impostare e le procedure da seguire.

Scelta della modalità di liquidazione IVA: per Competenza o per Cassa

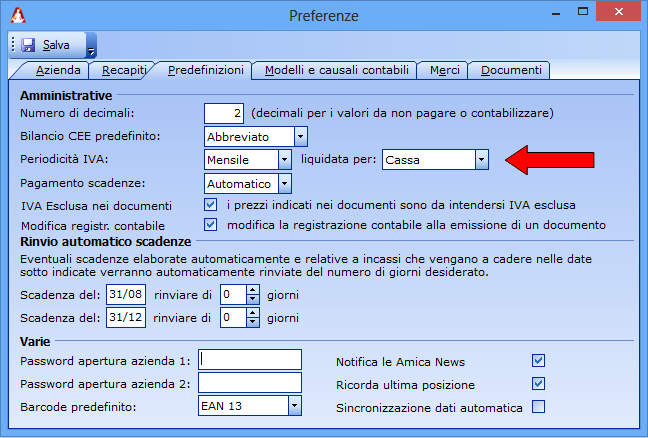

Il primo punto riguarda la scelta del tipo di liquidazione IVA, se deve essere elaborata per Competenza oppure per Cassa: lo si fa impostando correttamente l’apposita opzione in Preferenze, scheda Predefinizioni, voce Periodicità IVA:

Scelta delle causali contabili rilevanti ai fini della elaborazione IVA per Cassa

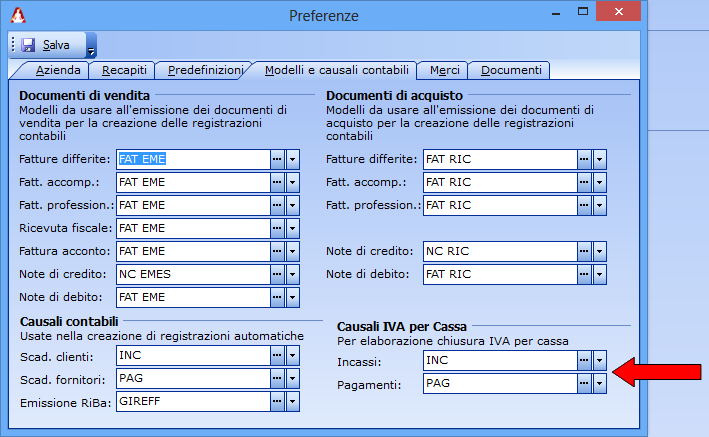

Il secondo punto riguarda l’identificazione delle causali contabili di Incasso e Pagamento: si fa impostando le relative voci nella finestra delle Preferenze, scheda Causali e Modelli contabili, indicati dalla freccia rossa nell’immagine.

Le due causali contabili selezionate in questa finestra saranno le uniche valide per effettuare i calcoli IVA a credito e IVA a debito secondo il regime dell’IVA per Cassa; in pratica verranno conteggiate tutte e sole le registrazioni che hanno queste due causali impostate.

Come effettuare una registrazione contabile di pagamento o incasso

Terminata la configurazione, possiamo passare ad effettuare una registrazione che abbia le giuste caratteristiche per essere considerata un Pagamento valido ai fini del conteggio IVA per Cassa. Supponiamo di saldare una fattura a fornitore, pagando a mezzo bonifico bancario. Vediamo l’immagine della finestra delle Registrazioni Contabili sotto:

E’ necessario compilare il campo Rif. Emissione al fine di ottenere una corretta elaborazione della chiusura IVA per Cassa

Abbiamo compilato la riga col Fornitore, quella con la Banca ed inseriti i due importi in dare e avere; se abbiamo impostato la gestione IVA per cassa nelle preferenze troveremo anche una colonna aggiuntiva denominata Rif. Emissione. Nella lista associata troviamo l’elenco delle registrazioni contabili relative ai documenti di questo fornitore; dobbiamo associare questo pagamento al corrispondente documento, in modo da permettere ad Amica di gestire correttamente il movimento di cassa.

Come potete notare la causale è PAG (Pagamento), come impostato in Preferenze. Compilando correttamente questa parte il pagamento verrà incluso nei calcoli IVA per Cassa. Segnalo che c’è anche un automatismo previsto: compilando i campi Numero Documento e Data Documento nella scheda Generale della registrazione si ottiene la compilazione automatica del campo Rif. Emissione (se il documento è rintracciabile). Tenete presente che il campo Rif. Emissione è attivo solo per le righe che si riferiscono effettivamente a un Fornitore oppure ad un Cliente.

Per quanto riguarda gli incassi da Clienti nulla cambia, sono simili alla parte appena vista per i Fornitori; si compila il Rif. Emissione e la causale deve essere quella configurata, nel nostro caso INC (Incasso). Per completezza nell’immagine sotto troviamo un esempio di incasso.

Elaborazione della Chiusura IVA per Cassa

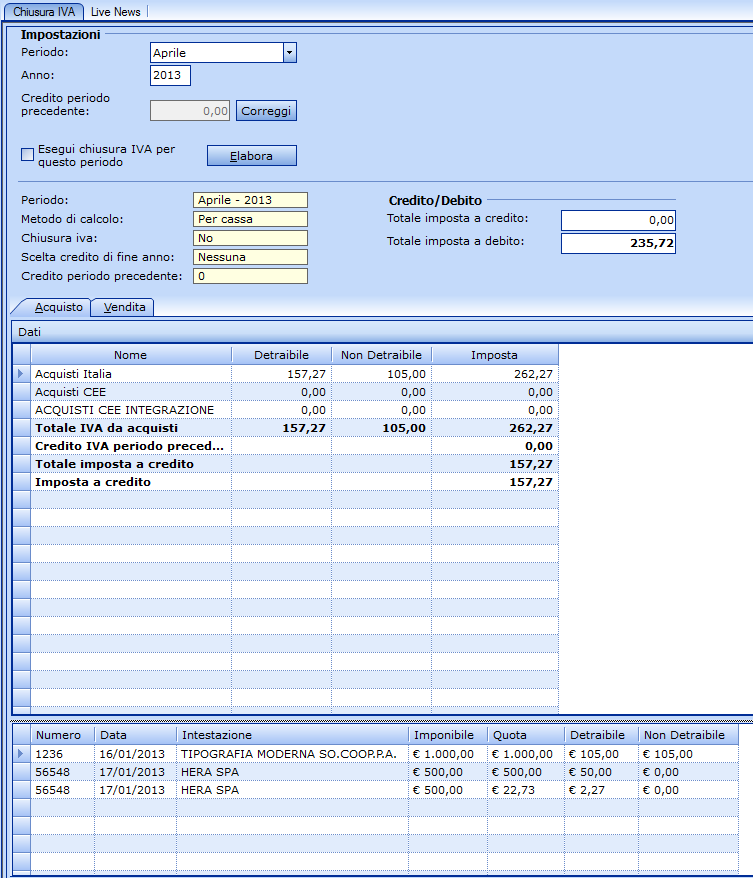

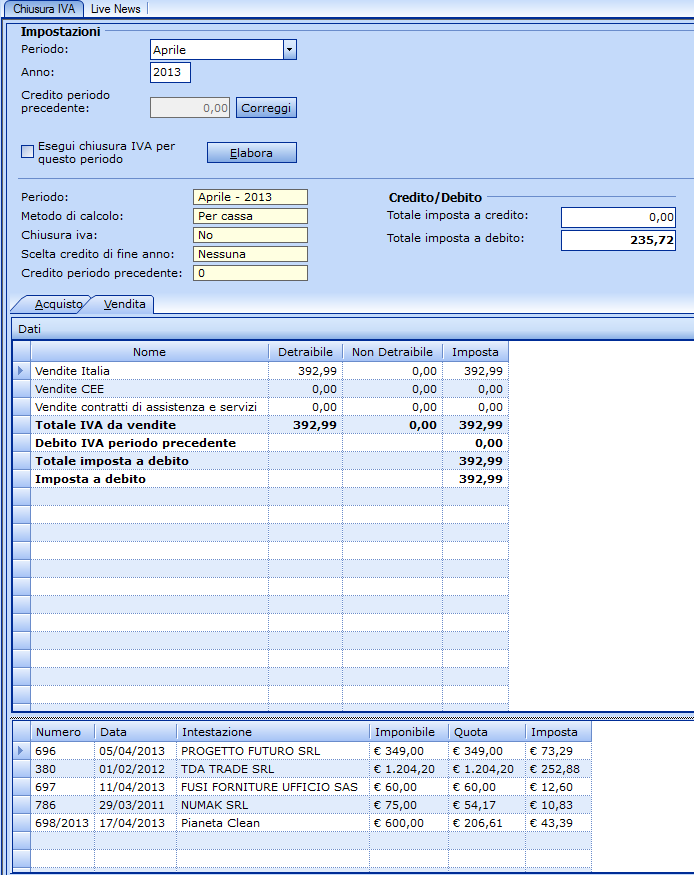

Dopo aver registrato tutti gli incassi ed i pagamenti del mese (o trimestre) possiamo procedere alla chiusura IVA per Cassa. Qui sotto vediamo il risultato dell’esempio che proponiamo, con alcune fatture pagate a fornitori (prima immagine) che generano IVA a credito, e fatture incassate da clienti (seconda immagine) che generano IVA a debito, il tutto con i relativi calcoli anche su IVA non detraibile, detraibile, eccetera.

Notate che vengono riportati anche gli elenchi dei documenti presi in considerazione, ognuno con le relative quote di imponibile e IVA conteggiate per questa chiusura. In questo modo è sempre possibile fare un controllo ed eventualmente intervenire, provvedendo alle giuste correzioni, qualora nelle registrazioni contabili si sia compiuto qualche errore.

Casi particolari

Analizziamo adesso alcuni casi particolari che si possono verificare durante l’anno e che vanno gestiti con attenzione al fine di mantenere corretti i calcoli IVA.

Cliente che paga più del dovuto

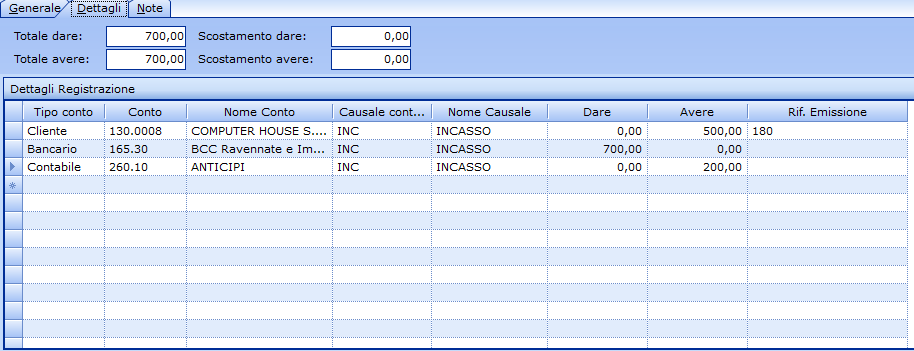

Supponiamo che un cliente per errore ci paghi un importo maggiore del dovuto: la parte che va oltre l’importo della fattura deve essere registrata con una riga separata, senza mettere il Rif. Emissione, in modo tale che non venga calcolato come IVA a debito (che non è in quanto probabilmente l’importo verrà restituito o fatturato a parte come acconto). Ecco la registrazione corretta:

Notiamo come il cliente abbia pagato con bonifico €700,00 a fronte di una fattura aperta per €500,00. Qui abbiamo registrato l’incasso sulla banca e l’importo è stato suddiviso in €500,00 con Rif. Emissione alla fattura saldata (registrazione numero 180), e per €200,00 come Anticipi, senza alcun riferimento di emissione. In questo caso per l’IVA per cassa verranno conteggiati solo i €500,00 riferiti alla fattura (scorporando IVA e facendo i calcoli corretti).

Incasso di fattura già liquidata per competenza

Supponiamo di ricevere un bonifico (incasso) per una fattura del Settembre 2012: questa fattura ovviamente è già stata conteggiata nella gestione IVA per competenza precedente, nella quale ci si trovata in quel periodo, quindi questo incasso non deve far parte degli incassi elaborati per la prossima chiusura IVA (che al contrario sarà per Cassa). Come fare? Semplicemente basta fare la registrazione normalmente, lasciando vuota la colonna Rif. Emissione. In questo caso l’importo, correttamente, non verrà considerato nella prossima chiusura IVA.

Pagamento a fornitore con saldo di fattura e trattenuta da nota di credito

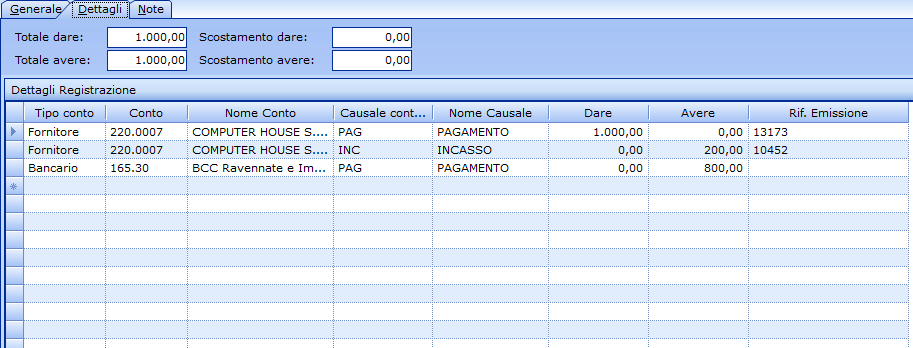

Vediamo ora un caso un po’ più complesso che comporta una registrazione più articolata. Supponiamo di fare un pagamento per differenza ad un Fornitore, saldando una fattura e trattenendo contemporaneamente l’importo di una sua Nota di Credito di pari scadenza. Facciamo l’esempio di un bonifico per €800,00 che proviene dalla differenza tra una fattura di €1000,00 ed una Nota di Credito di €200,00. Vediamo la registrazione:

Ci sono alcune cosa da rimarcare al fine di avere una registrazione corretta per la gestione IVA per Cassa:

- le due righe del Fornitore che contengono rispettivamente la Fattura e la Nota Credito hanno entrambe la colonna Rif. Emissione valorizzata con le due registrazioni dei documenti;

- la riga della Nota di Credito riporta come Causale INC (Incasso) e non PAG (Pagamento) perché questa, essendo incasso Fornitore, rappresenta IVA a debito e non a credito, come invece è quella della fattura nella prima riga. Quest’ultima notazione è particolarmente importante al fine di ottenere i calcoli di IVA per Cassa corretti. Lo sottolineo perché è possibile/probabile che nel passato la stessa registrazione fosse fatta con tutte le causali uguali a PAG (Pagamento). Ora, per la gestione IVA per cassa, ciò non è più corretto.

Concludendo

In questo articolo abbiamo spiegato come si fanno le registrazioni per gestire correttamente l’IVA per cassa segnalando alcune situazioni comuni in cui è possibile incorrere in errore. Poiché i casi ‘particolari’ segnalati non possono naturalmente coprire tutte le casistiche invitiamo tutti, soprattutto nei primi tempi, a fare le opportune verifiche prima di effettuare le chiusure reali dell’IVA al fine di evitare errori grossolani dovuti al fatto che la Gestione IVA per Cassa è cosa nuova, che quindi comporta un nuovo modo di gestire le scritture.

Aggiornata la gestione competenza IVA

Stefano Gardini | 14 Giugno 2019 | ContabilitaSul nostro sito di supporto tecnico abbiamo pubblicato un nuovo articolo che illustra la nuova opzione “Data di competenza IVA” che abbiamo aggiunto alle Registrazioni Contabili e in fasi di emissione dei documenti fornitori. Questa opzione è particolarmente rilevante nei periodi a cavallo tra i periodi di competenza IVA (fine mese, o trimestre), soprattutto oggi…

Leggi tutto

Ratei e Risconti – Guida Pratica alla Contabilità

Stefano Gardini | 19 Gennaio 2018 | Contabilita, GuideTra le operazioni importanti da fare a fine anno compaiono di certo le rilevazioni relative ai ratei e risconti, che possono modificare a volte in modo sensibile il risultato di esercizio. Da notare che non si tratta di operazioni discrezionali: è necessario rilevarle qualora siano presenti nella nostra gestione. Vediamo di cosa si tratta e…

Leggi tutto

Pagamenti per prodotti alimentari e giorni aggiuntivi al fine mese | Contabilita Facile4 Febbraio 2013 /

[…] Post navigation ← Previous […]